キャッシュフローとは、1年間の資金収支と、その結果増減する貯蓄残高のことを言います

そして、現在の収支状況と今後のライフプランをもとにした将来の収支状況を予想して、貯蓄残高の推移を時系列に表したものがキャッシュフロー表です

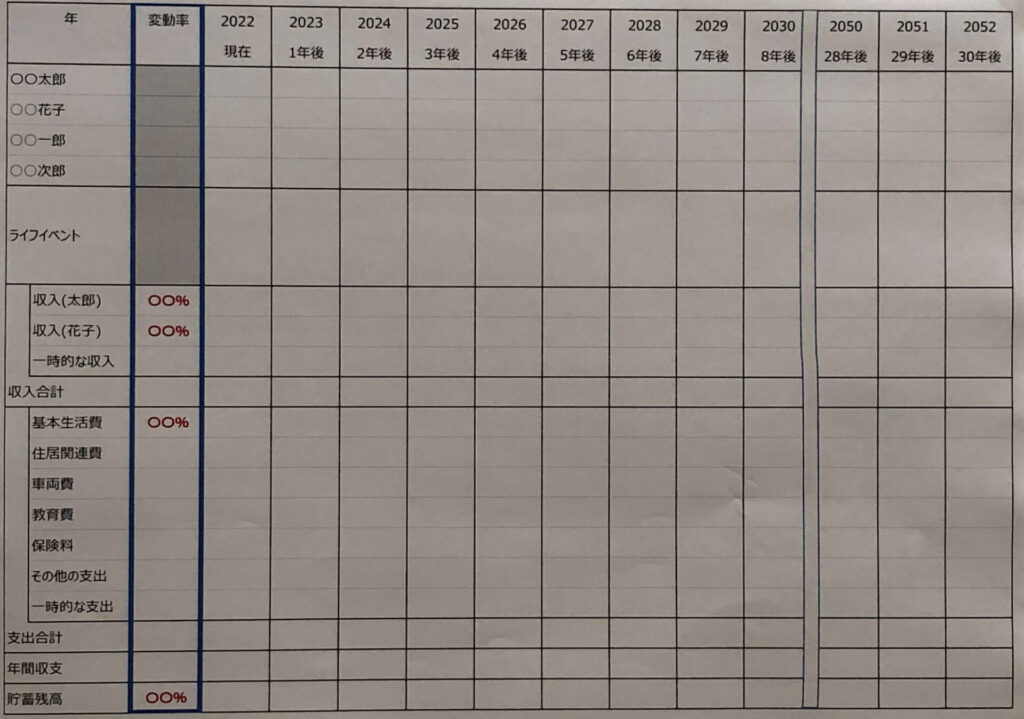

そのフォーマットを見てみると、変動率として昇給率、物価上昇率、運用利率の設定が要求されています

これらは将来価値を算出するために必要なものとされているものです

しかし、そういった率を加味して考えることが現実的なものであるのか疑問を感じていました

そういった中で、最近の世の中の動向や、自分自身の金融リテラシーの向上を踏まえると、加味して考えないと予測が大きく変わってしまうのではと思い始めました

今回はそんな話をしたいと思います

各変動率の定義

《昇給率》

昇給率とは、給料が1年間で上昇する割合を表したものです

その中には、定期的な上昇である定期昇給と給与水準そのものが上昇するベースアップがあります

これはサラリーマンをイメージした用語なのでしょう

50代になると無視してもよいのですが、若い世代では現状の水準と将来の水準が明らかに異なるので、検討が必要となってくる要素です

《物価上昇率》

物価上昇率とは、モノやサービスの価格が1年間で上昇する割合を表したものです

これはインフレ率と言い換えることもできます

1年ごとでは感じづらいものですが、20年〜30年、あるいはそれ以上となってくると、影響が大きくなってくるので、検討が必要となってくる要素です

《運用利率》

運用利率とは、貯蓄残高を1年間で増やすことができる割合を表したものです

普通預金だけなら考える必要もありませんが、株・債券・投資信託などなど金融商品に投資をする前提なら、検討が必要となってくる要素です

変動率に対する考え方の変化

3つの変動率については、それぞれ当初の思い込みに対して、最近考え方の変化がありました

《昇給率》

まず第一に、自分が50代であることから、昇給率を無視しても、影響が大きくないと思ったところが勘違いの始まりです

若者は歳を重ねれば、自然に給料も上がっていくでしょう

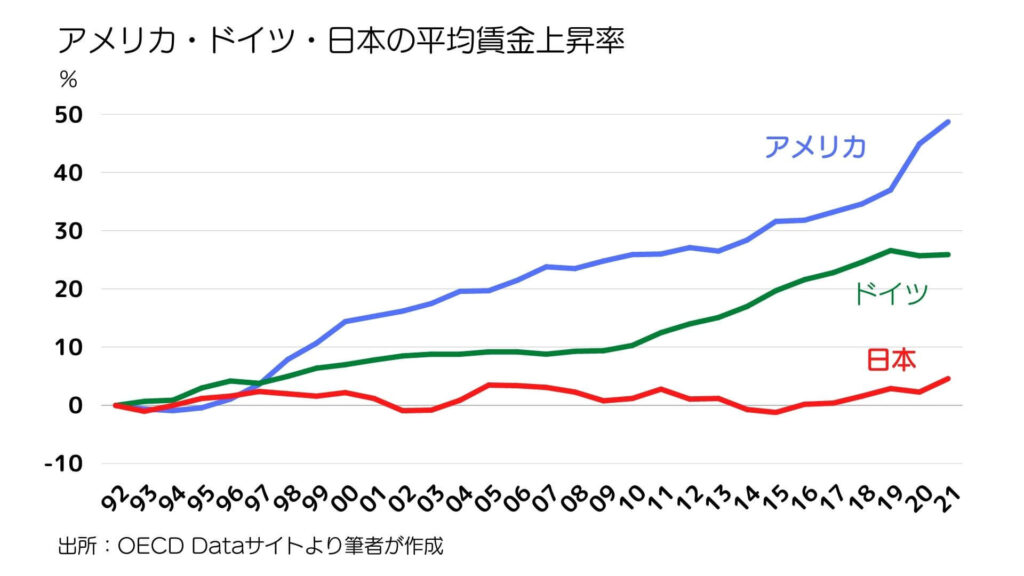

それに加えて最近では、諸外国の賃金の伸びと比べて、日本が極端におかしいことが声高に叫ばれるようになっています

そのことから考えても、昇給率は無視することができない状況だと思います

《物価上昇率》

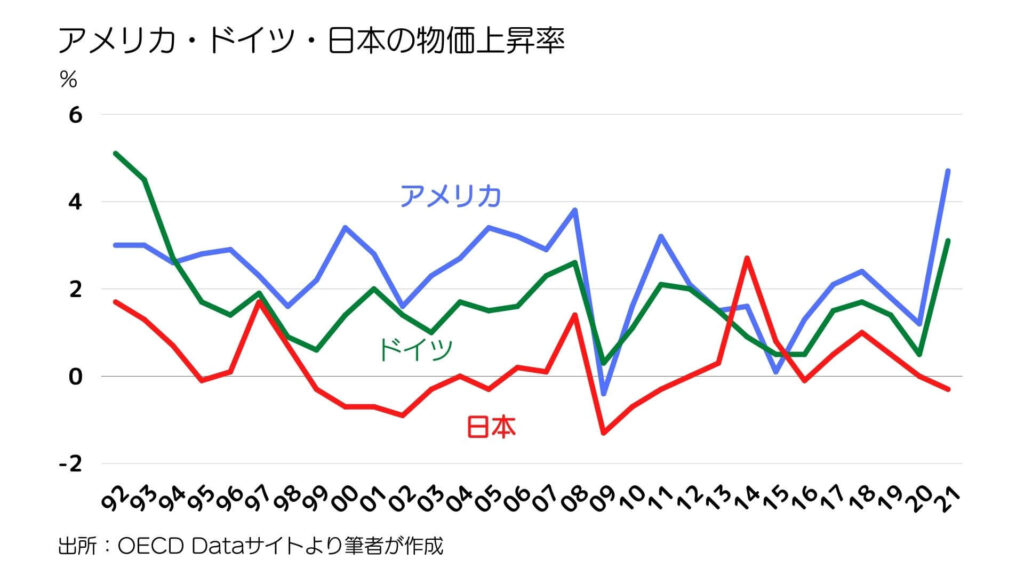

物価上昇率においても、日本が際立っておかしく思えます

日本ではデフレマインドが定着し、モノやサービスの値段が上がることが悪であると考えられてきました

しかし、こうして比較することが増えてきて、見直しが必要という機運が高まっています

したがって物価上昇率についても、加味しなければいけないものと認識し始めました

《運用利率》

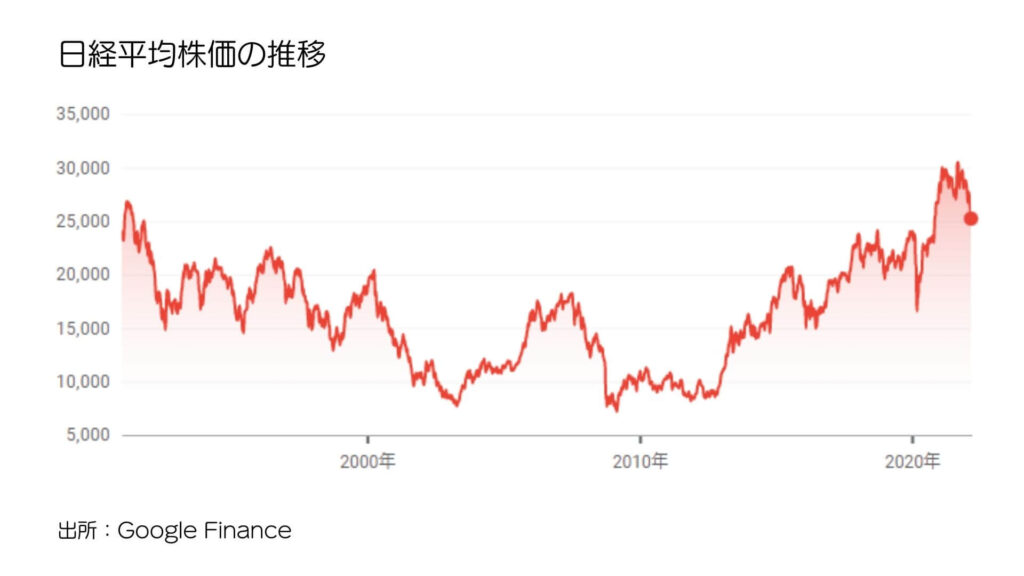

最近流行のインデックス投資

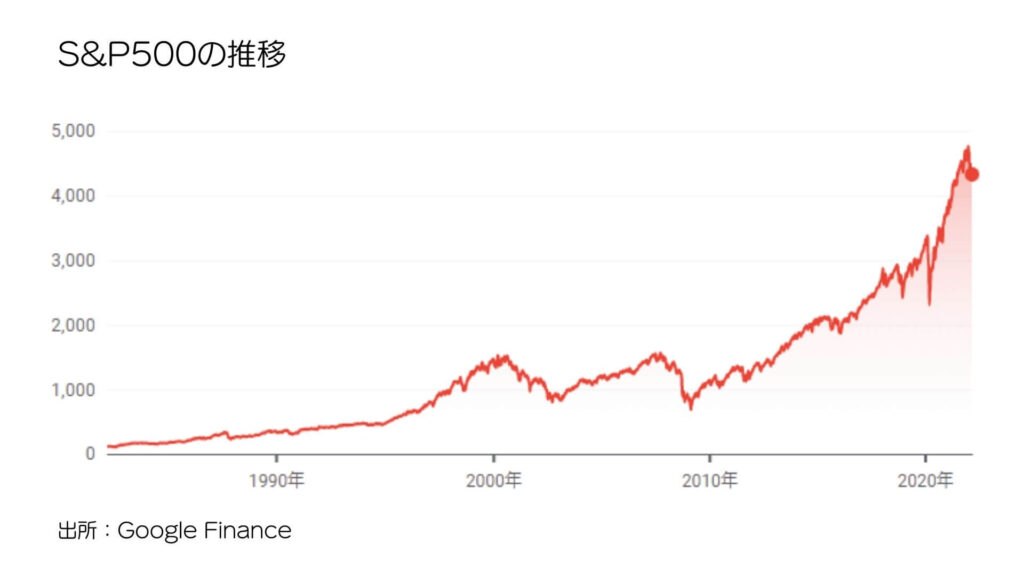

日経225だと魅力を感じませんが、S&P500だと着実に伸びている様子が分かります

少し投資をかじってみると、そういうことが簡単に分かってきます

預貯金が全てであった時とは大違いです

そう考えると、運用利率も期待してよいことが分かってきました

設定率をどうするか

将来のことを予測するにあたって、楽観的に考えるか、悲観的に考えるかで、変動率の設定数値は変わってきます

あくまで予測ですので、当たり外れが必ずあることを前提に考えると、あとで困らないように、ここは最大限リスクを意識しましょう

収入の変動率は低めに、支出の変動率は高めに設定すると良いでしょう

公の機関が設定している計画値、世の中で言われている相場、自分自身の感覚、どれでもOKです

大切なことは、ピンポイントでこれと決めつけないことです

◯%〜◯%というレンジで考えて、複数のシミュレーションしてみましょう

その結果、正確性が増し、安心感につながると思います

コメント