時々、不動産投資の営業電話がかかってくる人もいるでしょう

でも、マンションを買う余裕なんかあるわけない、資金はあっても怖くて投資なんてムリという人も多いのでは?

一方で、資産分散型ファンドの中身を見てみると、国内リートや海外リートといったものが含まれていて、いつの間にか不動産投資に足を踏み入れていることになっています

このREIT(リート)については、ネット情報を見てみても、「おすすめ」とか「やめとけ」というふうに意見が分かれており、たとえ不動産投資に興味が湧いたとしても、どうすればいいのか迷ってしまいます

今回は両者の意見を整理して、何かしらの答えを出してみました

REIT(リート)とは

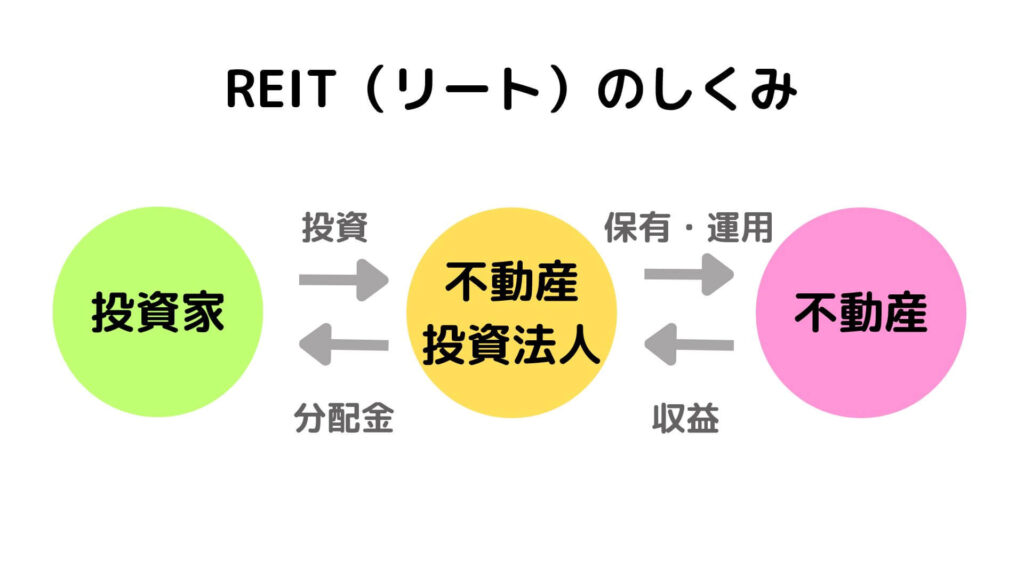

REIT(リート)とは、投資家から集めた資金で不動産投資を行い、そこから得られる賃貸収入や不動産売却益からコストを差し引いたものを原資として、投資家に分配する商品です

投資家は、間接的に不動産のオーナーになるというしくみで投資信託の仲間です

REITはReal Estate Investment Trustの略であり、米国で誕生したものです

その日本版がJ-REITと呼ばれているものです

投資する不動産の種類は、ホテル・物流倉庫・商業施設・オフィス・住居(マンション)・ヘルスケア(医療施設、介護施設)などがあります

どの種類の不動産に投資するかは自分で選ぶことになります

証券会社で証券口座を開設して、資金を入金すれば、簡単に始めることができます

REIT(リート)は「おすすめ」と言われる理由

① 比較的少額から購入可能

② 複数の不動産に分散投資が可能

③ 専門家による運用で安心

④ マーケットが存在していて換金性が高い

⑤ 不動産の賃貸収入による安定配当が期待される

⑥ 利益の90%以上の分配で法人税が免除されるため、高利回りが期待される

⑦ NISAの活用による非課税運用が可能

①〜④を見てみると、現物投資と比較してリスクが低いというメリットがあります

⑤〜⑦からすると、安定収益が見込まれる商品であると言えます

REIT(リート)は「やめとけ」と言われる理由

① 投資法人の倒産リスクがある

② 自然災害や事故による収益性低下のリスクがある

③ 株式と比べると情報収集が難しい

④ 複利効果が期待できない

⑤ 現物資産の購入とは異なり、融資を受けないので、自己資金以上の取引はできない

⑥ 投資先の不動産が分からないため面白みがない

⑦ 不動産購入や維持コストの計上などの節税メリットがない

①〜③を見てみると、株式投資と比較して固有のリスクがあります

④⑤からすると、収益性が高いというわけではありません

そして、⑥⑦のような特有の理由もあるようです

REIT(リート)は「おすすめ」「やめとけ」どっち?

投資初心者がいきなりREIT(リート)を始めることは少ないと思います

まずは個別株や株式投資信託でしょう

しっかりと投資して儲けたいと思うなら株式で良いと思います

安定的に着実にと言うなら債券でしょう

しかし、株や債券にはもう飽きた、あるいはもっと資産分散をしたい、そういう人は不動産に興味が出てくるのかもしれません

そこで、登場する選択肢がREIT(リート)です

追加投資という意味合いなので、資金に余裕がある場合に活用されるものです

持っている資金の全部、あるいは大部分をREIT(リート)に投資するというのではなく、趣味レベルで一部を投資するというのが良いでしょう

例えば資金全体の10%~20%という具合です

つまり、資金に余裕がない人にとっては、REIT(リート)は「やめとけ」ということになり、余裕がある人にとっては、一部だけなら「おすすめ」ということになります

コメント