家を買うときは大抵ローンを組むことになります

その住宅ローンは、毎月あるいはボーナス期の返済が契約で決まっています

しかし、それに加えてある程度貯金が貯まった時点で、まとめて返済するというのも1つの手段となっています

早く返済することによってメリットがあるからそういう行動を起こすのですが、一方でデメリットもあります

まとまったお金を返済に充てるのか、それともそうしないのか、本来は金額的な有利不利で判断すれば良いのですが、人によっては、それだけが行動を起こす要因ではないこともあります

つまり、金額以外の要素が判断基準となることもあるのです

今回は、繰上げ返済の本来の意味を示しながら、その行動を起こすきっかけが、別のところにあることもまとめてみました

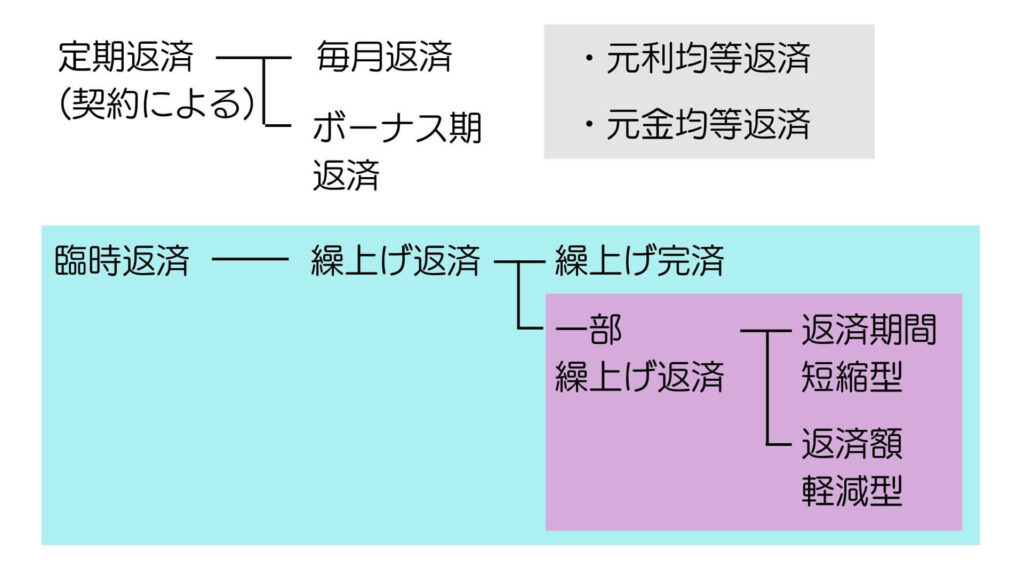

住宅ローンの返済方法の概要

住宅ローンを利用すると、毎月1回定額を返済することになります

契約の内容によっては、ボーナス期にもボーナス支払い額として設定した金額を返済することもあります

この2つが通常の住宅ローンの返済ですが、これらに加えて繰上げ返済をすることも可能です

繰上げ返済とは、毎月の返済やボーナス払いなどの契約時に定めた返済に加えて、臨時で返済することを指します

繰上げ返済には、全額を前倒しで返済する繰上げ完済と、借入れ金額の一部を前倒しで返済する一部繰上げ返済があります

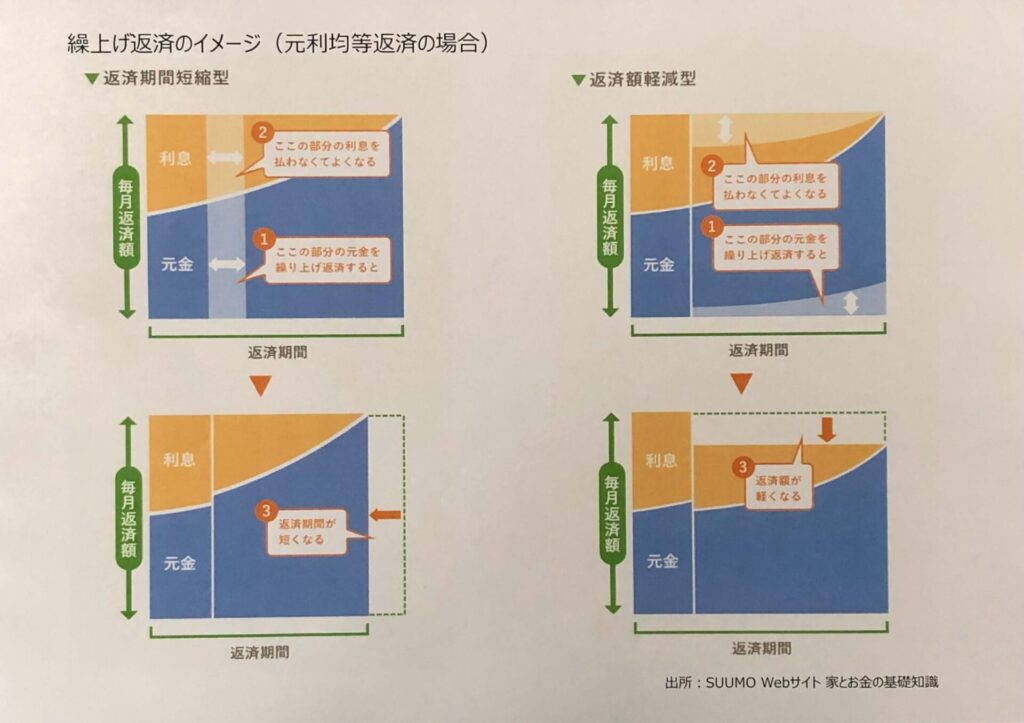

さらに一部繰上げ返済は、返済期間短縮型と返済額軽減型の2つタイプに分かれます

繰上げ完済は、その時点で住宅ローンがなくなってしまうので問題ないですが、一部繰上げ返済については、その後も住宅ローンが続くので、どのような影響や効果があるのか、そのタイプごとに知っておく必要があります

一部繰上げ返済の特徴

≪返済期間短縮型≫

・毎月の返済額に変化はない

・返済期間が当初より短くなる

≪返済額軽減型≫

・毎月の返済額を減らすことができる

・返済期間は変わらない

メリット/デメリットを具体例から理解する

ここでは、実際に一部繰上げ返済のシミュレーションを行ってみました

(三井住友銀行Webサイトの一部繰上げ返済シミュレーションソフトを活用して算出)

≪前提条件≫

・借入金額:3,000万円

・返済期間:30年(計算を簡便に行うためボーナス払いはなし)

・借入金利:2%

・返済方式:元利均等返済

・繰上げ返済時期:借入れから10年後

・繰上げ返済金額:500万円

≪返済期間短縮型≫

| 繰上げなし | 返済期間短縮型 | 差異 | |

| 毎月返済額 | 110,885円 | 110,885円 | 変わらず |

| 返済総額 | 39,918,600円 | 37,867,565円 | 2,051,035円 減 |

| 残存返済期間 | 20年 | 14年9ヵ月 | 5年3ヵ月 短縮 |

◎メリット

・返済期間が短くなるため、利息軽減効果が大きい

・リタイヤ後の返済負担が軽くなる

△デメリット

・毎月の返済額に変化がないため、すぐに家計が楽になるような実感がしづらい

≪返済額軽減型≫

| 繰上げなし | 返済額軽減型 | 差異 | |

| 毎月返済額 | 110,885円 | 85,591円 | 25,294円 減 |

| 返済総額 | 39,918,600円 | 38,848,040円 | 1,070,560円 減 |

| 残存返済期間 | 20年 | 20年 | 変わらず |

◎メリット

・毎月の返済額が変化するため、家計の負担がその分楽になる

△デメリット

・リタイヤ後も継続して返済額が残る

・返済期間短縮型より利息軽減効果が小さい

繰上げ返済を行う場合の注意点

繰上げ返済には大きなメリットがありますが、それを活用する場合はいくつかの注意点があります

注意点①:住宅ローン控除との兼ね合い

住宅ローン控除は、入居から10年間の年末ローン残高の1%相当額を所得税等から控除する制度なので、繰上げ返済でローン残高を減らしてしまうと控除額が減ってしまう場合があります

住宅ローン控除は、国が行う大型減税策なので、10年間は目一杯活用したいものです

注意点②:手数料がかかる

最近のようにネットで手続きするような場合は手数料が無料になるような金融機関もありますが、操作が苦手な人にとってはそう上手くはいきません

何度も分割して繰上げ返済すると、手数料分だけメリットが目減りしていくことになります

この注意点①②から考えると、最初の10年間は住宅ローン控除をしっかり活用して、その間に貯蓄を行い、10年後にまとめてどーんと繰上げ返済を行うのが最も良い方法ではないかと思います

注意点③:いざという時のためのお金を確保

繰上げ返済を行うことによって貯蓄をギリギリにしてしまうと、例えば突然車が壊れたり、家の補修をしなければならなくなったり、身近なところでは家電製品が故障などして、思わぬ出費が発生することで、たちまち立ち行かなくなることを注意しておく必要があります

金額だけではない判断基準

ここまでは、繰上げ返済の金額上のお得感を説明してきましたが、その金額には表れない心理的なメリットもあります

借金の金額が多いと、あるいは借金の返済期間が長いと、気持ち的に心地悪さが常に存在することになります

金利が低いのだから、借りた方がお得というような気持ちにはなれないのです

(昭和的な感覚ですが、早く借金の取り立てから解放されたいという気持ちになります)

そのような心理的な負担を軽減してくれるのも繰上げ返済の特徴だと思います

借金のストレスから解放されるということは、意外に重要な要素です

住宅ローンを使った時は、是非繰上げ返済という制度を活用してほしいと思います

コメント