相続税の基礎控除額も引き下げられ、相続税を払わなければと感じている人も増えてきているはずです

何とかならないかとも考えるでしょう

そうすると、前もって贈与しておこうと思うのも自然な流れです

しかし、そうは問屋が卸さないというのが生前贈与加算というしくみです

いやーなワナみたいなものですよねぇ

うまく回避できる方法はないものでしょうか

そのポイントを説明していきます

なぜ生前贈与をするのか

生前贈与には、自分の意思で誰にどれだけ引き継いでもらうかを決定することができるというメリットもあります

それを損得勘定という観点で見てみるとどうでしょう

相続税と贈与税の税率を比較してみると、こんな感じです

| 相続税 | 贈与税(特例) | ||||

| 課税価格 | 税率 | 控除額 | 課税価格 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ー | 200万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 | 400万円以下 | 15% | 10万円 |

| 5,000万円以下 | 20% | 200万円 | 600万円以下 | 20% | 30万円 |

| 1億円以下 | 30% | 700万円 | 1,000万円以下 | 30% | 90万円 |

| 2億円以下 | 40% | 1,700万円 | 1,500万円以下 | 40% | 190万円 |

| 3億円以下 | 45% | 2,700万円 | 3,000万円以下 | 45% | 265万円 |

| 6億円以下 | 50% | 4,200万円 | 4,500万円以下 | 50% | 415万円 |

| 6億円超 | 55% | 7,200万円 | 4,500万円超 | 55% | 640万円 |

1回の贈与では、同じ金額なら、贈与税は相続税よりも税率が高くなります

しかし、相続は1回だけですが、贈与は複数回可能です

そうすると、贈与を複数回に分けて行って、低い税率で税負担しながら相続財産を減らして、相続税の節税ができないかというアイディアに到達します

これが生前贈与のねらいです

生前贈与加算とはどんなしくみなのか

概要

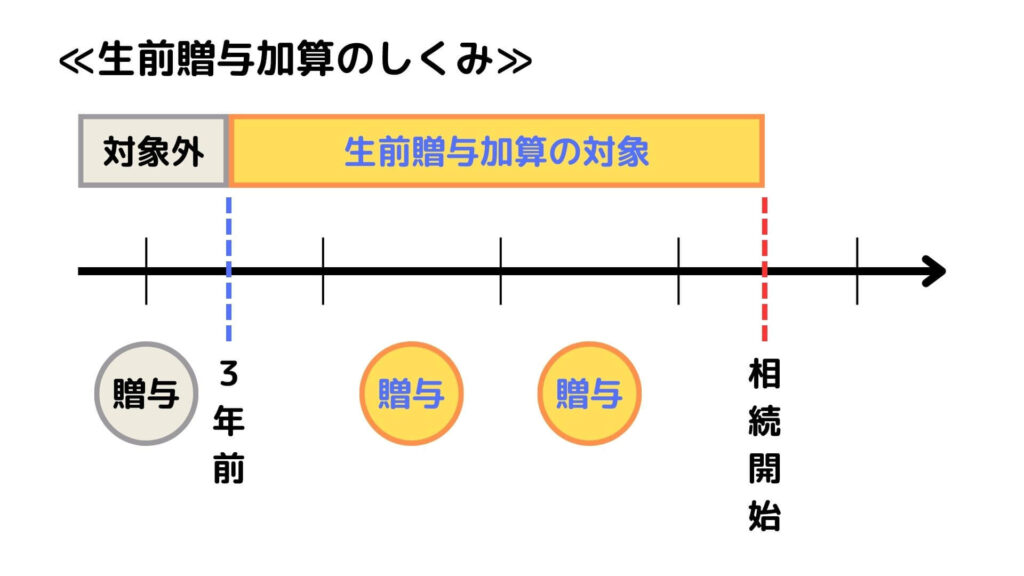

生前贈与加算とは、被相続人から死亡する前の3年以内に贈与された財産は、相続時に相続財産として加算されるというしくみです

一旦贈与され相続財産から減らされたものが、再び相続財産に戻されるということです

目的

なぜこのようなしくみがあるのでしょうか?

死亡前の駆け込み贈与は無制限には認められないということであり、極端なケースを認めて税収が少なくなるのは容認できないということでしょう

このしくみが、7年以内の駆け込み贈与がNGという風に、2024年から徐々に変わっていく予定です

もっともっと厳しくしようということです

なおさら気にしておく必要がありますよねぇ

生前贈与の加算対象期間の見直し(相続税及び贈与税の税制改正のあらましー国税庁Webサイト)

対象者

生前贈与加算は、贈与を受けたすべての人に適用されるわけではありません

適用されるのはこんな人たちです

✔️ 相続により財産を取得した人(法定相続人、代襲相続人)

✔️ 遺贈により財産を取得した人(遺言により取得した人)

✔️ みなし相続財産を取得した人(生命保険金、死亡退職金の受取人)

是非考えたい2つのポイント

死亡前3年(7年)以内の贈与は相続財産に戻されるというのですから、もっともっと前から、つまり20年・30年前から贈与しておけば良いのでは?と思います

もちろんその通りなのですが、そのためには相続税がかかる程の財産が残ることが、ある程度の確率で決定していなければなりません

老後資金として急に必要になったので、返してくださいとは言いづらいものです

残る財産の目途を立てるには、それなりの年齢になっている必要があり、何十年も前から始めることは難しそうです

そこで考えたいポイントは以下の2つです

✔️ 贈与税の非課税制度を活用する

✔️ 孫など相続人以外に生前贈与する

贈与税の非課税制度を活用する

贈与税の非課税制度と言えば、こんなものが挙げられます

✔️ 直系尊属から贈与を受けた住宅取得等資金

✔️ 直系尊属から一括贈与を受けた教育資金

✔️ 直系尊属から一括贈与を受けた結婚・子育て資金

これらは生前贈与加算の対象にはなりません

それぞれ一定の要件を満たすために手続きが必要です(多少面倒かもしれません)

教育資金や子育て資金などは必要な都度援助しても贈与にはなりませんので、活用頻度は低いかもしれません

一方で、住宅取得等資金はまとまった贈与が可能であり有効だと思います

住宅取得等資金の贈与に関する非課税制度はこんな人が活用すべき(ゆきっちFPサポート)

【相続税が心配な人向け】教育資金の一括贈与の非課税制度はお得か(ゆきっちFPサポート)

注意点が多い結婚・子育て資金の一括贈与は活用する価値があるのか(ゆきっちFPサポート)

孫など相続人以外に生前贈与する

孫は代襲相続人にならない限り、生前贈与加算の対象にはなりません

法定相続人ではない親戚などに生前贈与するよりも、ずっと現実的な選択肢であると思います

コメント