相続財産を寄付すると、節税効果があり、お得ですというようなことを聞いたことないでしょうか?

相続財産って何?誰に寄付すればいいの?どんなお得があるの?など理解をしてから行動を起こさないと足をすくわれかねません

勘違いも起こりそうな内容だと思うので、解説をさせていただきます

適用を受けるための3つの要件

寄付した財産は相続や遺贈によって取得した財産であること

対象となる相続財産の中には、生命保険金や退職手当金のようなみなし相続財産も含まれます

そして、あくまで相続を受けた財産そのままの形で寄付するのが前提です

土地ならその土地のままということであり、換金してからというわけにはいきません

寄付する相手が有効活用できない可能性もあるので、対象は限定されてきます

やはり現金というのが第一候補となるでしょう

取得した財産を相続税の申告書の提出期限までに寄付すること

相続税の申告書の提出期限は、被相続人が死亡したことを知った日の翌日から10ヵ月以内です

この期間内に寄付を行うというのですからタイミングがあります

いつでもできるということではなく、事前にそのつもりがあるなら準備していないといけません

思いつきでは無理でしょう(偶然そのタイミングに当たることはあるかもしれませんが)

寄付した先が、国・地方公共団体・教育や科学の振興などに貢献することが著しいと認められる公益を目的とする事業を行う特定の法人(特定の公益法人)であること

特定の公益法人というのが難しいかと思いますが、独立行政法人や社会福祉法人のほか、私立・公立大学なども含まれているようです

どこに寄付しても良いのではなく「特定の」ですから注意が必要です

檀家だからといってお寺に寄付するというのはNGです

どんなメリットがあるのか

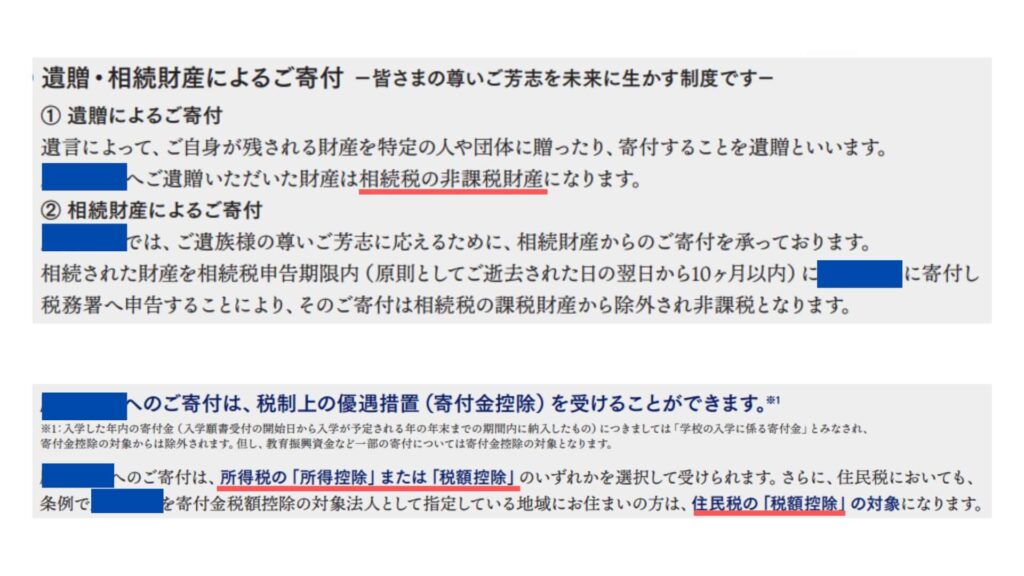

まず1つ目のメリットは、寄付した財産分の相続税が非課税になるということです

そしてもう1つは、所得税や住民税の寄附金控除が受けられるということです

なんと1つで2度おいしい(ように見える)内容です

よく気をつけること

損得勘定は起点というものが重要です

どこと比べてあるいは何と比べて損なのか得なのかを考える必要があります

この制度は、社会に貢献したいあるいは故人がそう思っていた、だから寄付をすることが決まっているというのがスタート地点です

その場合にこの制度を使えば、相続税や所得税・住民税がお得になるということです

もし寄付する気がなかったとしたら、寄付しない時と比較して損得計算をする必要があります

寄付することによって自分自身から外にお金が出ていくわけですから、寄付しない時と比べて、残る財産が多くなるというわけではありません

ここがよく気をつけるポイントです

自分が卒業した大学から、寄付してもらえませんか、やってもらえればお得になりますよと言わんばかりのパンフレットが届くことがあります

卒業生として後輩のためにぜひ寄付したいというなら良いのですが、これで儲けたいなどと思うならやめておきましょう

あくまで寄付の目的を見失わないように

コメント