物納という言葉は、昔昔の領主が、その地域の百姓に課していた年貢米をイメージさせるものです

当然、今はそんな時代ではなく、税は金銭で納付することが原則となっています

しかし、相続税には物納が認められています

制度として存在するのは理解できても、それが一般的に活用できるような制度なのかということを検証してみたいと思います

「色々と相続して一瞬嬉しかったが、すぐに我に返って、税金が払えない」と思ってしまうのは困りものですから

活用するためのハードルが高いのか、そうでもないのかぐらいは分かるようになりたいものです

相続税はなぜ物納できるのか

「国税は、金銭で納付することが原則」国税庁HPを見てもそう書いてあります

しかし、相続税に限っては、物納が条件付きで認められています

なぜでしょう?

相続税は一般的に高額になりがちです

相続財産は金銭だけとは限りません

不動産をたくさん相続して、すぐに処分できないと納税資金を作るのに苦労します

場合によっては借金することも・・・

だから物納が認められているのです

似たような税金に贈与税があります

でも物納制度はありません

またなぜでしょう?

よく考えれば分かることです

財産の贈与を受けておいて、税金は払えませんというのはおかしな話です

税金が払えないのなら、最初から受け取らなければ良いのですから

贈与は、贈与者と受贈者のお互いの意思で成立しています

つまり、断ることもできます

一方、相続は、自動時にその時が訪れます

その瞬間は、相続人の意思は関係ありません

(後から放棄することはできますが)

そこが相続税と贈与税の違いということになります

物納が認められる4つの要件

①延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること

②物納申請財産は、納付すべき相続税額の課税価格計算の基礎となった相続財産のうち、次に掲げる財産および順位(1から5の順)で、その所在が日本国内にあること

③物納に充てることができる財産は、管理処分不適格財産に該当しないものであることおよび物納劣後財産に該当する場合には、他に物納に充てるべき適当な財産がないこと

④物納しようとする相続税の納期限または納付すべき日(物納申請期限)までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること

② ③は次章で詳細を記述します

ここでは①④について解説していきます

①延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること

相続税を金銭で一括払いできないときは、延納という方法もあります

したがって、物納が認められるのは、延納によっても金銭での納付が困難な場合です

よって申請しても却下されることがあります

また、相続財産の中に、金銭や換金が容易な財産がある場合は、それらの額を控除した金額までしか物納は認められません

つまり、やれることは全てやってからということです

④物納しようとする相続税の納期限または納付すべき日(物納申請期限)までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること

物納したい場合は、相続税の納付期限までに、必要書類を揃えて提出しなければなりません

どうしても間に合わない場合は、1回につき3ヶ月を限度として、最長1年まで延長することができます

それでも期限までに確実に手続きをするようにしましょう

物納できるもの/できないもの

②物納申請財産は、納付すべき相続税額の課税価格計算の基礎となった相続財産のうち、次に掲げる財産および順位(1から5の順)で、その所在が日本国内にあること

③物納に充てることができる財産は、管理処分不適格財産に該当しないものであることおよび物納劣後財産に該当する場合には、他に物納に充てるべき適当な財産がないこと

物納が認めらる財産は、まず相続を受けた財産でなければなりません

そして、日本国内に存在するものでなければなりません

その上で、以下のような順位づけがあります

《物納できるもの》

| 第1順位 | ・不動産、国債、地方債、上場されている株式・社債・証券投資信託の受益証券など ・不動産および上場株式のうち物納劣後財産に該当するもの |

| 第2順位 | ・非上場の株式・社債・証券投資信託の受益証券など ・非上場株式のうち物納劣後財産に該当するもの |

| 第3順位 | ・動産(例えば、自動車、家具、宝石など) |

以下のようなものは、物納劣後財産として、他に物納に充てるべき適当な財産がない場合に限り認められます

《主な物納劣後財産》

✔ 地上権、永小作権、その他の用益権が設定されている土地

✔ 現に納税義務者の居住の用または事業の用に供されている建物およびその敷地

✔ 配偶者居住権の目的となっている建物およびその敷地

✔ 建築基準法に規定された道路に2m以上接していない土地

《主な管理処分不適格財産(物納できないもの)》

◇不動産

✔ 担保権が設定されている不動産

✔ 権利の帰属について争いがある不動産

✔ 境界が明らかでない土地

◇株式

✔ 質権その他の担保権の目的となっている株式

✔ 権利の帰属について争いがある株式

✔ 共有株式

管理処分不適格財産の例示(No.4214 相続税の物納-国税庁)

一般的に活用できる制度なのか

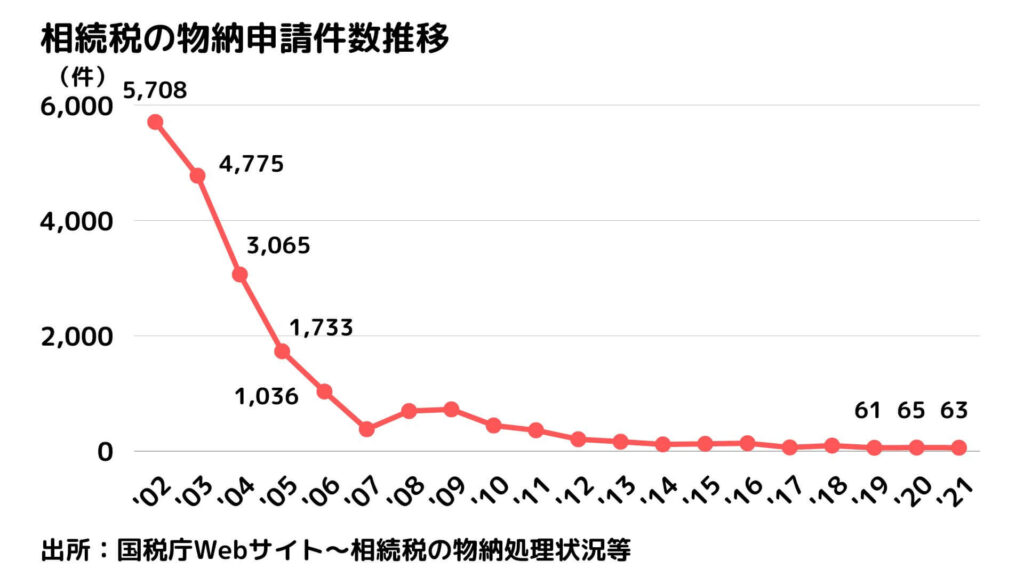

相続税の物納の申請件数を推移で見てみると、年々減少していることが分かります

特に近年は100件を割っているような状況です

このデータを見ても、物納のハードルが高くなっていることが伺えます

延納が優先であり、売却できるものは全て処分して、それでもダメなら物納という順番です

生活費を残して物納するというのはありえない状況らしいです

さらに、納付期限までに確実に申請書類を揃える必要があります

間に合わなかったり、却下されたり、取り下げたりした時の利子税や延滞税の支払いリスクも考えると、活用しやすいとは言えません

制度としては存在しますが、あくまで最終手段のような位置づけです

活用してみるかどうかを損得で考えるようなものではないということです

やはり金銭での納付が大原則です

相続税対策のセミナーに参加すると、必ず納税資金対策というのが出てくるのも納得できますね

コメント