毎年11月~12月に年末調整、そして2月~3月に確定申告と、税金関係のイベントがやってきます

そのたびに内容がよく分からないなぁとか、手続きが面倒だなぁとか、抵抗感を感じてしまう人も多いのではないでしょうか

そういう気が進まない嫌なイベントを、両方ともクリアしないといけない人もいます

そういう極めて不幸な人ってどんな人でしょう

あなたもそのひとりになるかもしれません

事前に知っておいて、心構えぐらいはしておきましょう

年末調整って何?

年末調整も確定申告も所得税額を確定させるための手続きであることは同じです

そのうち年末調整はサラリーマンのための手続きです

サラリーマンは毎月の給与や賞与から所得税が天引きされています

これは企業が所得税額を概算で計算してくれているのです

しかし、それはあくまで概算であり、正確なものではありません

働く時間も毎月同じではありません

扶養の関係も変わります

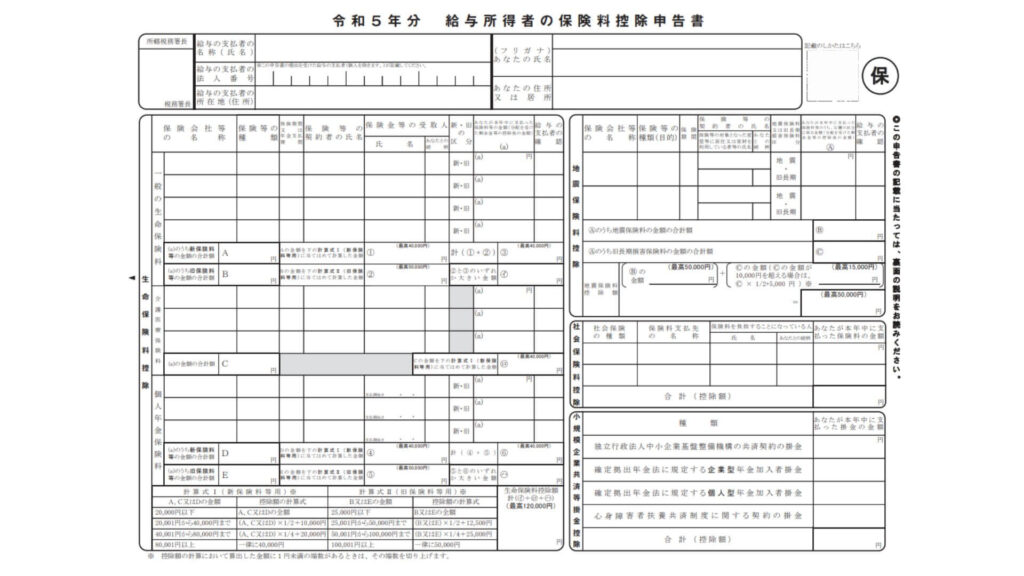

生命保険料や地震保険料などの調整も必要です

これらの要素を踏まえて、概算の所得税額に過不足を加え、正しい所得税額を確定していくのが年末調整です

会社の中で教えてもらえるものですが、手続きのために情報の変化を把握したり、各種帳票を集めたりするのが面倒なものです

確定申告って何?

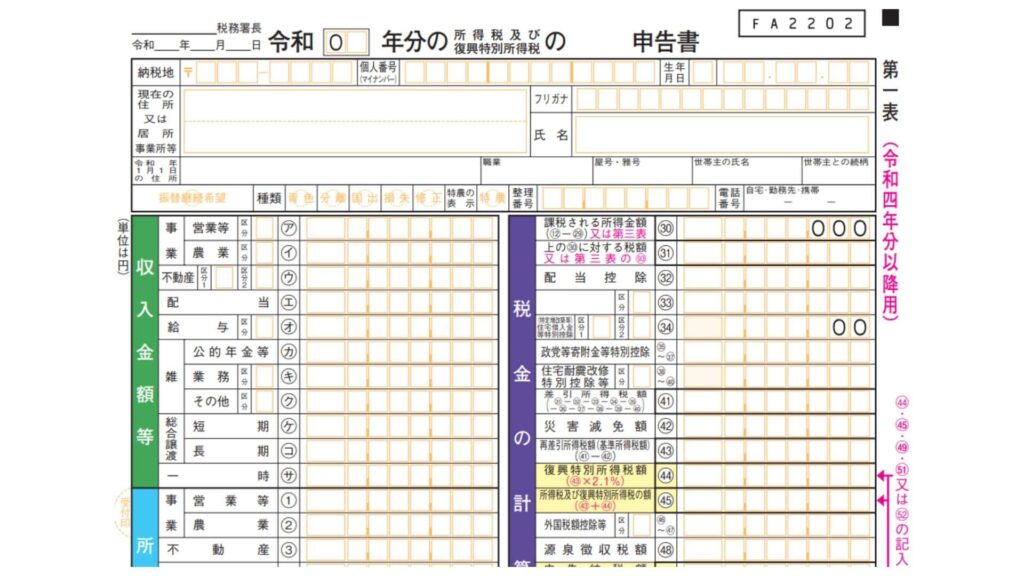

個人事業主などで事業所得がある人が所得税を確定させていく手続きが確定申告です

しかし、それは代表例にすぎません

もう少し詳しく言うと、給与所得の年末調整だけでは所得税を確定することができないケースの全てに該当して行うのが確定申告です

この確定申告でも、情報の整理や各種帳票の準備をする必要があります

会社は全く手伝ってくれませんので、さらに面倒に感じるでしょう

サラリーマンでも確定申告が必要なケースとは

年末調整だけでは所得税が確定できないケースがあるので、サラリーマンでも年末調整を行った上で、確定申告も行う必要が出てきます

例えばこんなケースです

よくあるケースを7つピックアップしました

①副業の所得が発生した場合(20万円超)

副業による事業所得、不動産所得、雑所得などです

②株取引で利益が出た場合(20万円超)

源泉徴収ありの特定口座以外で取引した場合です

③不動産売却で利益が出た場合(20万円超)

所有期間が5年超なのか、5年以下なのかで税率が変わってきます

④満期保険金や解約返戻金を受け取った場合

支払った保険料と特別控除の50万円を差し引いて20万円超になる場合です

⑤医療費控除を利用する場合

家族全員の医療費が10万円を超えた場合に利用できます

⑥寄付金控除を利用する場合

国や地方公共団体に寄付した場合に利用できます

ふるさと納税もその寄付の1つになります

⑦初めて住宅ローン控除を利用する場合

住宅ローン控除は初年度に限り年末調整で申告することができません(2回目から可能)

これくらいは頑張りましょう

2回も手続きをするのは確かに面倒です

聞き慣れない用語がさらにそう感じさせます

かといって会社に全てを任せてやってほしいというのは贅沢です

自分でなんとかするしかないでしょう

サラリーマンでも確定申告が必要なケースのうち、①~④は必ずやる必要があるものです

新たに収入を得ているのですから、ルール通りやるしかありません

義務とも言えるでしょう(諦めましょう)

しかし、⑤~⑦はやるかやらないかを自分で決めるものです

確定申告すれば控除を受けることができ、自分が得するものです

その得のためにしっかりとした知識を身に付けましょう

少しの勉強でOKです

FP3級ぐらいでも充分です

そこからはじめましょう

興味が湧いて、少しだけその気になれば、言葉に対する抵抗感もなくなります

後はITツールにも慣れましょう

スマホ1つで確定申告はできます

e-Taxは優れものです

分からなければ動画も用意されています

至れり尽くせりということです

さあはじめましょう

コメント